Por Sérgio Teixeira Jr. - ReSet - 12 de novembro de 2024 - Decisão adotada no…

Três empresas controlam metade das corporações do sistema alimentar

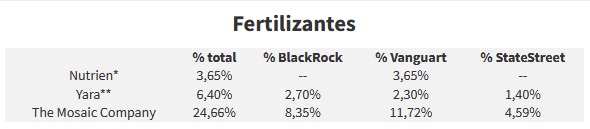

Por João Peres – O Joio e O Trigo – 4 de março de 2024 – Levantamento inédito do Joio mostra domínio acionário de BlackRock, Vanguard e State Street em 16 companhias globais, desde sementes até supermercados.

As três maiores gestoras de investimentos do mundo têm participação acionária relevante em 21 das 31 corporações que comandam o sistema alimentar globalizado.

Levantamento inédito feito pelo Joio mostra que, somadas, BlackRock, Vanguard Group e State Street Global Advisors têm as maiores fatias sobre 16 dessas empresas – entre elas, Coca-Cola, Pepsico, Tyson Foods (do setor de carnes) e Bunge (gigante do setor de grãos).

O mapeamento levou em conta relatórios entregues ao mercado financeiro e dados adicionais levantados no Yahoo Finance (toda a documentação está disponível para consulta).

No estudo, incluímos corporações desde a fase inicial da produção de alimentos, como sementes e fertilizantes, até o consumo nos supermercados.

A ideia é discutir os potenciais problemas da chamada “participação acionária horizontal”, que se dá quando investidores controlam praticamente todos os competidores de um determinado mercado.

Na edição de 2022, o relatório “Os barões da alimentação”, produzido pelo think tank ETC Group, levou em conta, pela primeira vez, este problema.

O documento alerta que essa propriedade comum mina a concorrência, porque as grandes gestoras de investimentos não têm interesse em um mercado dinâmico, e acaba por criar mercados ainda mais concentrados.

“Em resumo, os legisladores e reguladores antimonopólio não desenvolveram as ferramentas ou as estratégias para reprimir o poder de oligopólio do século 21, incluído o poder opaco dos atores financeiros, como empresas de capital privado e de gestão de ativos”, assinalam os autores.

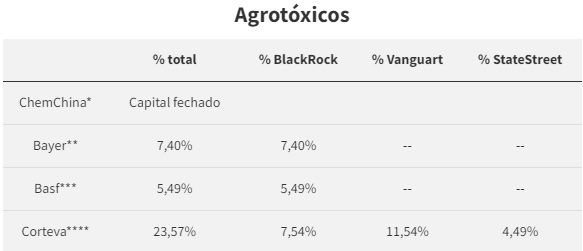

*CNBC , **Fonte: Financial Statements 2022, página 19. , ***Fonte: Financial Statements 2022, página 88. , ****Fonte: Yahoo Finance, 12.12.2023. Observação sobre a Corteva: a terceira maior acionista é a Capital World Investors, com 5,05%, à frente da StateStreet.

*Fonte: Financial Statements 2022, página 19. , **Fonte: Yahoo Finance, 12.12.2023. , ***CNBC

Participação acionária

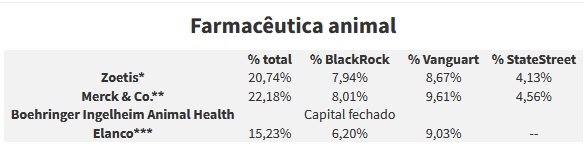

Além da posição dominante em 16 empresas, encontramos um caso no qual BlackRock e Vanguard têm uma participação acionária relevante, mas não são, somadas, as maiores acionistas: a Elanco, de máquinas agrícolas, com 15,23% do total de ações, contra 17,2% da Dodge & Cox.

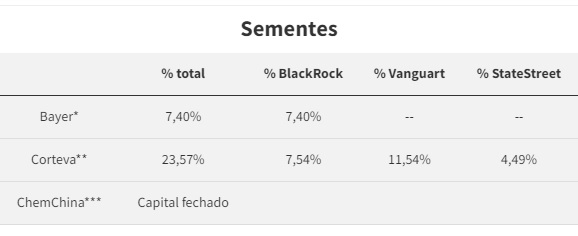

O levantamento toma em conta as participações acionárias somadas porque as três gestoras de investimentos são as maiores do mundo, e têm nas últimas duas décadas apresentado um ritmo de expansão que as coloca em posição central no capitalismo global.

Os números que encontramos são coerentes com o que tem mostrado a produção científica na área de Economia.

Um volume crescente de evidências tem apontado interesses convergentes entre BlackRock, Vanguard e State Street, além de um grau elevado de capacidade de influenciar as decisões das corporações das quais são acionistas.

Um estudo realizado em 2017 revelou que as três gestoras eram as maiores acionistas de 88% das 500 maiores corporações dos Estados Unidos, e tinham posição dominante em 40% das empresas de capital aberto.

A BlackRock detinha mais de 5% das ações em 2.000 empresas listadas em bolsa nos Estados Unidos – mais da metade do total existente.

Na média, as três gestoras controlavam 17,6% das ações. No nosso levantamento, a média ficou em 15,79%.

Participação acionária média de BlackRock, Vanguard e State Street 15,79%

Além disso, encontramos alguns casos nos quais uma das três gestoras é, sozinha, a maior acionista de uma empresa.

A BlackRock é a única a deter mais de 5% das ações da Nestlé. As fatias podem parecer pequenas, mas sucessivos estudos têm apontado que são suficientes para exercer pressão.

No geral, as ações dão direito a voto, o que abre espaço para incidir diretamente sobre os diretores de uma corporação.

Larry Fink, CEO da BlackRock, chegou a afirmar que “como um indexador, nossa única ação é nossa voz. E então estamos tendo um diálogo mais ativo com nossas empresas e estamos impondo mais daquilo que achamos que é correto”.

Um dos trunfos da empresa são os chamados ETFs (Exchange Traded Funds) e os fundos mútuos. Ainda que sejam diferentes, ambos têm como característica replicar o funcionamento de algum índice existente no mercado.

Os chamados “fundos passivos” conseguem ter um custo de administração muito mais baixo que os “fundos ativos”, na medida em que agregam uma composição de carteira variada, que pode incluir ações, moedas estrangeiras e títulos de dívida pública, sem movimentações bruscas e com uma grande capacidade de prever rentabilidade.

As cotas dos ETFs são negociadas na bolsa, como se fossem ações, o que garante agilidade para os investidores.

Entre a crise de 2008 e 2011, quase US$ 1 trilhão se deslocou a esse tipo de investimento.

Hoje, os ETFs já respondem por sete vezes mais, US$ 7,2 trilhões, equivalente a 30% do mercado de fundos mútuos – eram 13% uma década atrás.

Atualmente, uma em cada dez famílias dos Estados Unidos investe em algum ETF, ao passo que essa modalidade tem crescido em todo o mundo.

O que os anos têm mostrado é que os fundos podem ser passivos, mas as gestoras deles são ativas na pressão sobre as empresas das quais são acionistas.

Em vários casos a fatia detida pelas gestoras pode parecer pequena diante da totalidade das ações existentes, mas responde por um percentual relevante daquelas que estão à disposição no mercado financeiro.

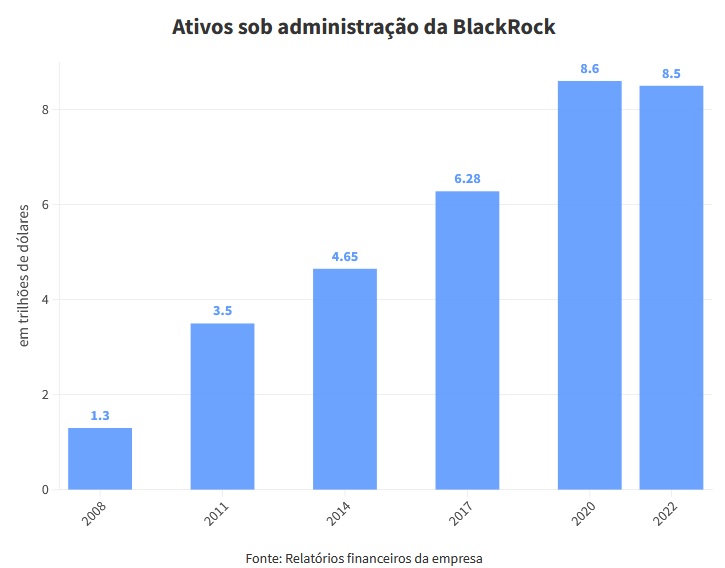

A Yara, segunda maior fabricante de fertilizantes, por exemplo, tem 36% das ações controladas pelo governo da Noruega, e 22% nas mãos de empresas norueguesas.

À exceção disso, a BlackRock é quem detém a maior fatia, com 2,7%.

*Fonte: Yahoo Finance, 12.12.2023. , **Fonte: Yara Integrated Report 2022. Observação sobre a Nutrien: Vanguard é a segunda maior acionista. Observação sobre a Mosaic: a maior acionista é a Capital World Investors, com 12,94%

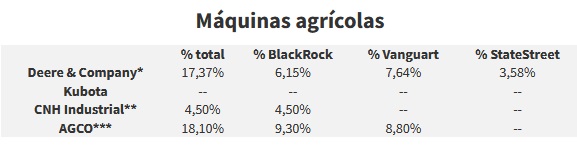

*Fonte: Yahoo Finance, 12.12.2023.a> , **Fonte: CNH Annual Report 2022. , ***Fonte: AGCO Proxy Statement 2023, página 29. Observação sobre a Deere: a JP Morgan Chase é a terceira maior acionista, com 4,40%, à frente da StateStreet. Observação sobre a CNH Industrial: BlackRock é a terceira maior acionista. Observação sobre a AGCO: Mallika Srinivasan é a maior acionista, com 16,3%

Das 31 empresas analisadas, há duas nas quais uma outra grande gestora de investimentos é a maior acionista.

A Capital World Investors tem fatias expressivas na gigante Bunge (13,3%), de grãos e alimentos processados, e na The Mosaic Company (12,94%), de fertilizantes – somando a Capital World Investors, o controle das gestoras subiria para 31,9% e 37,6%, respectivamente.

Entre as empresas restantes, seis têm o capital fechado, ou seja, não oferecem ações em bolsa de valores. Isso não significa que estejam fora das prioridades de investimentos das três maiores gestoras. Nesses casos, BlackRock e companhia podem listar essas empresas entre os fundos oferecidos como investimentos aos clientes.

É o caso da Ambev, que integra o portfólio da BlackRock no Brasil, com um peso de 3,35% do total.

Este Post tem 0 Comentários